最も優れた積立投資は何か(検証のまとめ)

この記事は、筆者が「積立投資の良し悪しを確かめるために行った検証」をまとめたものです。検証に使用したTradingViewのPineスクリプトも公開しています。 ―― Posted on April 18th, 2022

この記事は、筆者が「積立投資の良し悪しを確かめるために行った検証」をまとめたものです。検証に使用したTradingViewのPineスクリプトも公開しています。 ―― Posted on April 18th, 2022

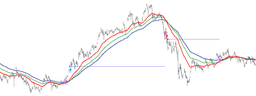

6つの手法を27銘柄24年にわたってバックテストします。 ・2006年当時有効だった手法は健在なのか ・相関を元にしたポジションの制限は有効なのか ・増し玉は有効なのか ―― Posted on March 6th, 2021

この記事では、「少なくとも20年間は実際に〝勝てた〟であろう投資のやり方」を知ることができます。 ・2006年に書籍で有効とされていた手法 ・その後の約10年の値動きで検証する ・もし良い結果がでるなら、この先の10年も通用するかもしれない ―― Posted on January 2nd, 2019

この記事では、何となく「優位性を向上」してくれそうなこと(移動平均線を2本から3本にすることなど)が、「必ずしもそうなるとは限らない」ということの一例を、数字とともに解説します。 ―― Posted on December 31st, 2018

ありきたりな移動平均線のゴールデンクロスとデットクロスを使った手法でも、長期で運用すると(統計的には)利益がでます。この記事では、その結論にいたる "バックテストの結果" をご紹介します。 ―― Posted on December 26th, 2018

今回はなんといっても、「 "常識はずれ" な決済のスキーム」がポイントです! 1.誰もが "躊躇ちゅうちょしてしまう" ような手法の成績がわかる (本に掲載されていた "勝てる" 手法) 2.あなたも好きな銘柄で、この記事と同じバックテストができる(コードを無料で全公開、TradingViewでも無料公開) ぜひ、お読みください^^ ―― Posted on December 11th, 2018

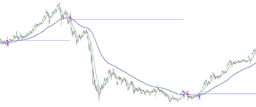

▶ 1980年代に ウォール・ストリート・ジャーナル に取り上げられた投資集団の手法 ▶ 年利平均80%を、リアルマネーで実現した手法 ▶ 10年前に出版された本でも有効であるとされた手法 ――そんな手法が「現在でも通用するのか」がわかります。 ―― Posted on December 7th, 2018

この記事を読むと、 1.超長期のボリンジャーバンドのバックテストが自分でもできる 2.「コピー → ペースト → 1クリック」の簡単操作でできる(コードを無料公開) 3.「22銘柄12年 ✕ 4テスト」の検証結果がわかる ―― Posted on December 7th, 2018

この記事を読むと次のことができる(わかる)ようになります 1.「投資の魔術」掲載の手法をTradingViewで再現 2.誰でも "無料 & 5分" で同じバックテストができる(コードも無料公開) 3.10年以上むかしの手法が "現在でも通用するのか" が分かる ―― Posted on December 2nd, 2018

このバックテストでは、次のことがわかります。 1.サイジングの有効性とデータによる裏付け 2.基準にするATRは加工したほうが良いのか 3.単利の資金管理を含めるとどうなるのか ―― Posted on August 12th, 2018

この記事を読むと、次のことがわかるようになります。1.ロスカット(Stop Order)の有効性とデータによる裏付け 2.固定のロスカットとトレイリングストップはどちらが良いのか 3.ATRを基準にする場合「2-ATR」「3-ATR」のどちらが良いのか ―― Posted on July 27th, 2018

この記事を読むと、次のことがわかるようになります。1.上位足を確認することの有効性 2.エッジのあるトレードの一例 3.バックテストのやり方 4.単利で計算した、この手法の想定利益 ―― Posted on July 23rd, 2018

投資って手探りじゃありませんか? 「このテクニカル指標でいろんな銘柄に分散投資したらどうなるんだろう」 「資金管理とリスク管理を変えると成績にどんな影響があるんだろう」 そんなかゆいところに手が届くバックテストがあります。 しかもコストゼロ円。お金がかかるツールは一切つかいません。 ―― Posted on February 4th, 2018