レイ・ダリオ

- 世界最大級のヘッジファンド「ウォーターブリッジ・アソシエイツ」の創業者

- 1000億ドル以上の運用資産(2021年現在)

- 世界でもっとも影響力のある100人の1人(タイム誌)

- 世界でもっとも裕福な100人の1人(フォーブス誌)

上記の通り、レイ・ダリオ(@RayDalio)は「投資家としてこれ以上ないほどの成功」を収めています。

どんな記�事

「人生と仕事の原則」は、レイ・ダリオの「原則(人生と仕事で大切にしていること)」をまとめたもので、「最高のファンドマネージャーの人生」を知ることができるものです。

この記事では、とくに「投資と関連の強い記述」をまとめています。

「生い立ち」より

銀とハント兄弟の生々しいストーリー

P.44 銀のジェットコースター。話に聞いたことはあったが、レイ・ダリオはすぐ側にいた経験談。生々しいストーリーが綴られている。

レイ・ダリオのシナリオ分析

P.50 1982年頃はレイ・ダリオもシステムでシナリオを想定する裁量に近い方法で売買していたようだ。大きな失敗をしたと書かれている。

以下は1982年当時のシナリオ。

75% FRBの努力が及ばず経済が破綻する 20% 景気刺激に成功しても、やがては失敗する 5% 景気救済に十分な刺激を与えるがハイパーインフレーションを起こす

P.58 その後の試行錯誤について。

- 目標価格があってもその価格に到達する前に押し目(または下落)があるかどうかは予測できないこと

- それにともなって売買のタイミングが分からないこと

- そして、システムが大きく間違うことがあること

を指摘している。

これを経て、将来を知ることを止め、状況に応じた適切な対応を重視するようになったようだ。

やるべきことは一緒

P.58 レイ・ダリオの試行錯誤の過程

- 第六感(ひらめき?)で始める

- 「1」を論理的に表現してシステム化する

- バックテストする

- 「3」の結果に応じて修正

- リアルタイムのデータで稼働する

上記のようなことを行った先に今のレイ・ダリオがいる。やるべきことは一緒だと感じた。ただし、上記は1980年代の話。「時代の進化」は適切に取り入れながら進めたい。

プログラムのメリット・デメリット

P.59 プログラムのメリット。

コンピュータは多くのこと一度に「考える」ことに関して、私の頭脳よりもはるかに優れている。そしてもっと緻密に、迅速に、感情を交えずできる。そして、素晴らしい記憶を持っているから、私の知識、そしてブリッジウォーターの成長とともに入社してきた人々の知識を見事に統合していった。

P.60 デメリット。

多くの場合、コンピュータは人間の頭脳より優れているが、*想像力、理解力、論理を持たない*。

投資の原則?

P.60 予測に価値はない。

- 予測するには、将来に影響を与えるさまざまなことすべてに確率をつける

- さまざまな確率を持つ広汎な可能性が得られる

- 経済統計値と市場の動きの関係を勉強することで、経済・市場環境の重要な転換、ひいてはポジションを変えるルールを開発した

- 経済環境の変化を予測し、ポジションを変えるのではなく、その環境の中でもっとも業績を上げられる市場に資金を動かしている

将来の予測ではなく、現状を適確に捉えて、現状に適切に対処することが重要である。

「生い立ち」には、現在の運用方針をさまざまな表現で書き記されているように感じた。当然、他のアクティブ運用に通じるところが多くあるが、その最先端にレイ・ダリオがいることを忘れないように適切にくみ取っていきたい。

テクニカル分析を使っていた

P.72 ブラックマンデー後までテクニカル分析も使っていて、途転売買のようなことをしていたようだ。

レイ・ダリオは「マシン」を重視している。マシンとは、「市場全体をとらえたシステム」のようなもの。コモディティであれば「需要や供給等の銘柄に関する(関係の強い)あらゆるデータ」を収集して動きを捉えていたと思う。

その「レイ・ダリオ独自の指標」と「テクニカル指標のトレンド」が同じ向きのときにエントリーをしていたようで、1987年の「ブラック・マンデー」では非常に上手く機能した。

しかし、1988年は上手く動かず、1987年の収益の半分を溶かしてしまったようだ。

それを機に、テクニカル指標をフィルターとして使うことを(明言されていないが)止めて、現在の運用方針に変わっていった。

投資の聖杯

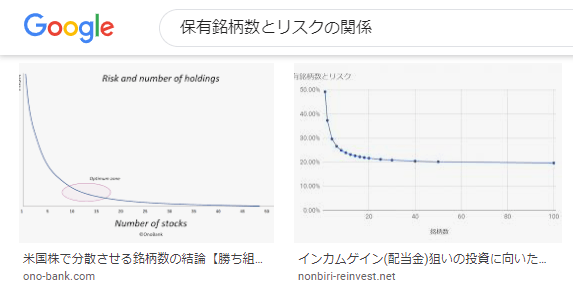

P.76 投資の聖杯は分散投資。

- 経済学者ハリー・マーコウィッツは、一連の資産クラスとそれらの期待収益、リスク、相関関係(過去にそれらの資産が類似のパフォーマンスを示したかどうか)をインプットして、資産の「最適ミックス」を決めるモデル

- 彼のモデルは変数を変更した場合の増分効果については何も教えてくれない

- 前提の不確実性にどう対処するべきかも分からない

- 異なる相関関係にある投資を徐々に加えていったら、ポートフォリオのボラティリティはどのように下がり、(リスクに比した収益で計る)品質改善が可能になるかを確認した

- 収益を求めるすべてのビジネスに、等しく適用できることがわかった。事業は収益の流れを生み出す。相関しない収益の流れがいくつかあれば、たった1つの収益源に依存するよりもいい

- 多くの運用会社は単一資産クラスの中で投資をしていた。しかし、単一資産クラスの中の個別銘柄は60%ほどが相関している

ここで掲載されているグラフが非常に重要だと思う。「相関係数の違いが分散投資にどのような影響を与えるか」が一目で分かるグラフが掲載されている。

「保有銘柄数とリスクの関係」で検索をすると似たグラフが出てくるが、掲載されているグラフの縦軸は「ポートフォリオの標準偏差」「リスク・リターン率」「ある年の損失率」で、横軸は「アルファ数」になっている。

まとめ

今回の書籍は、テーマが「人生と仕事の原則」だったので、投資との関連はやや薄い内容が大半でした。ただ、それでも投資に関係がある記述が多くあってすごくに勉強になりました。

何よりも、レイ・ダリオの人生が感じられたのが(投資とは直接の関係はないが)非常に良かったです。

続編として予定されている「投資の原則」が今から楽しみです。

発売後、読み終わり次第、この記事に追記する予定です!

- 記事をシェア